BMS芯片市场长期被TI、ADI、NXP等欧美企业垄断。不管是消费级、工业级还是车规级,90%多为进口,国产化率不高,国产化突破非常重要。受益于终端整机及电池产业链优势,中国在发展自主品牌BMS方面具有较强话语权,且国内新能源汽车产业的强劲需求将成为BMS产业发展的重要动力,未来国内BMS厂商将迎来较好的发展机遇。

电池管理芯片是指能够对电池进行实时监控,防止其出现过充、过放、过压、过流、过温的状况出现,以达到保证电池系统的平稳运行并延长电池使用寿命的目的。

01、BMS市场规模高达65亿美元,分布式架构BMS成为未来发展趋势

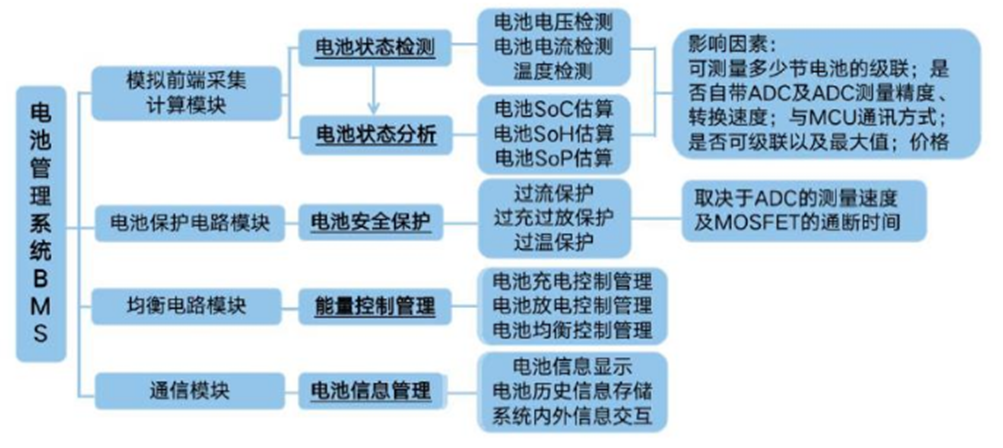

技术构成方面,BMS主要涉及BMS核心芯片技术、BMS系统架构设计、嵌入式硬件开发和测试、 嵌入式软件开发和测试、软硬件集成测试、功能安全技术等。

从硬件来看,BMS硬件为BMIC,主要包含AFE、MCU、ADC、数字隔离器等芯片。其中,AFE模拟前端芯片用来采集电芯电压和温度等信息,同时还要支持电池的均衡功能,通常来说该芯片会集成被动均衡功能;BMS中的MCU芯片起到处理BMS AFE芯片采集的信息并计算荷电状态(SOC)的作用;而数字隔离器主要用在高低压之间的数字通信,以实现高低压模块间的电气隔离功能。

电池管理芯片主要品类

资料来源:网络

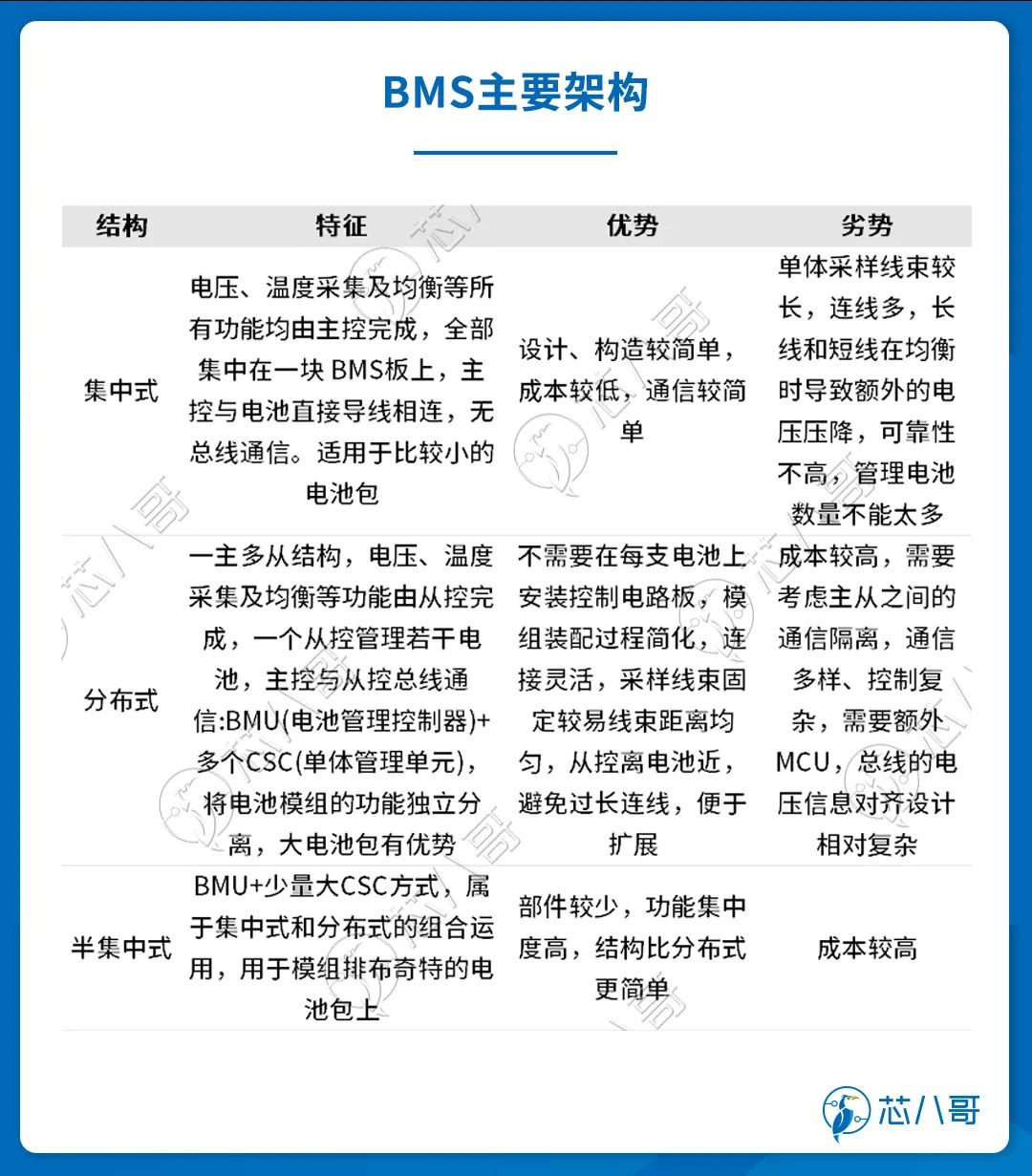

从拓扑架构上看,BMS根据不同项目需求可分为集中式、分布式和半集中式三类。

其中,集中式BMS能将所有电芯统一用一个BMS硬件采集,具有成本低、结构紧凑、可靠性高的优点,一般常见于容量低、总压低、电池系统体积小的小电池包场景中;分布式BMS采用一主多从结构,电压、温度采集及均衡等功能由从控完成,一个从控管理若干电池,主控与从控总线通信采用BMU(电池管理控制器)+多个CSC(单体管理单元)的结构,能够将电池模组的功能独立分离;而半集中BMS则采用BMU+少量大CSC方式,属于集中式和分布式的组合运用,用于模组排布奇特的电池包上。

资料来源:华经产业研究院

近年来,随着动力电池系统不断向高容量、高总压、大体积的方面发展,分布式架构的BMS已经被越来越多的应用在大电池包等较为复杂的场景中,成为BMS未来发展的趋势。而菊花链连接的分布式BMS系统,在成本上有较高的优势,未来会有越来越广泛的应用。

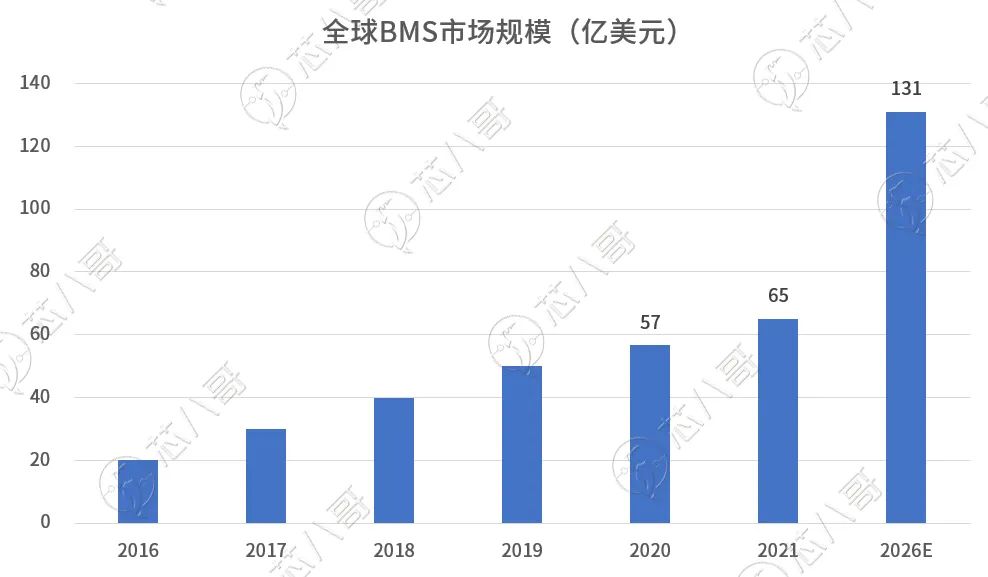

市场规模方面,受益于近年来储能、新能源汽车等行业的高速发展,带动了 BMS市场规模快速增长。

据前瞻产业研究院的数据,2021年全球BMS市场规模预计为65.12亿美元,至2026年预计可达131亿美元,CAGR为15%。我国BMS 2021年市场需求规模为100亿元,未来随着电动汽车市场规模扩大和电池效率要求提高,BMS市场规模有望实现稳定增长。

资料来源:前瞻产业研究院

02、BMS呈现三分天下格局,主要厂商相关业务呈高速发展态势

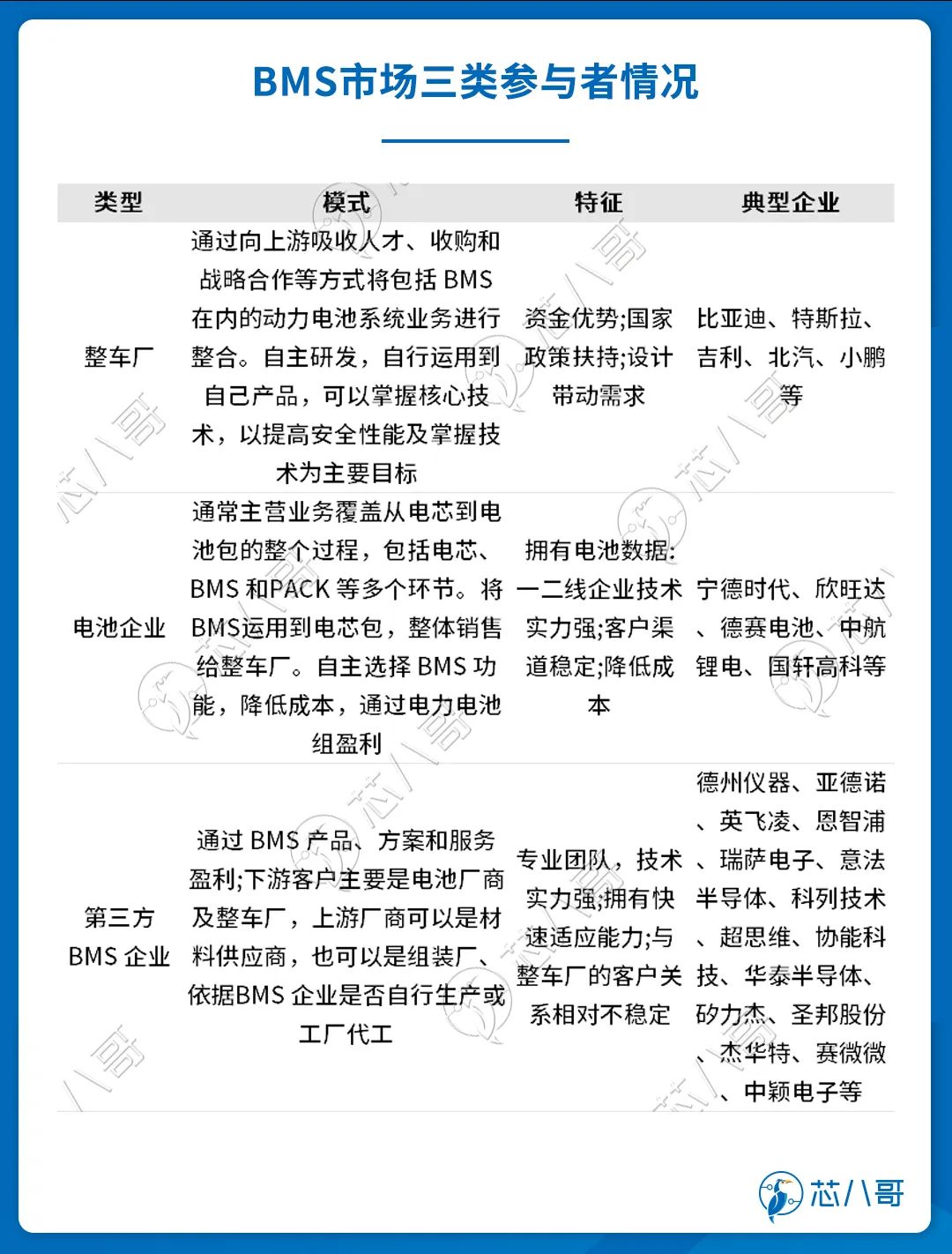

目前,BMS 市场主要有整车厂商、电池厂商、第三方厂商三类企业参与。三者各有优劣和侧重,都希望抓住“双碳”背景下,能源转型带来的巨大的发展机会。

具体来看,以比亚迪、特斯拉、吉利、北汽、小鹏为代表的整车厂商由于综合实力较强,通过向上游吸收人才、收购和战略合作等方式将包括 BMS 在内的动力电池系统业务进行整合。整合以后,通过自主研发,将核心技术运用到自己产品中,以提高车辆动力电池的安全性能。

资料来源:芯八哥整理

以宁德时代、欣旺达、德赛电池、中航锂电、国轩高科代表的电池厂商,通常主营业务覆盖电芯、BMS和PACK 等多个环节。这些企业技术实力较强,并且拥有多年积累的核心电池数据,能够将BMS运用到电芯包,并且整体销售给下游终端客户。

此外,以德州仪器、亚德诺、英飞凌、恩智浦、瑞萨电子、意法半导体、科列技术、超思维、协能科技、华泰半导体、矽力杰、圣邦股份、杰华特、赛微微、中颖电子等为代表的第三方厂商拥有非常专业的研发团队,技术实力强,并且拥有快速的产品迭代能力,主要通过向下游电池厂商及终端厂商出售BMS 产品、方案和服务盈利,但与终端客户关系相对不稳定。

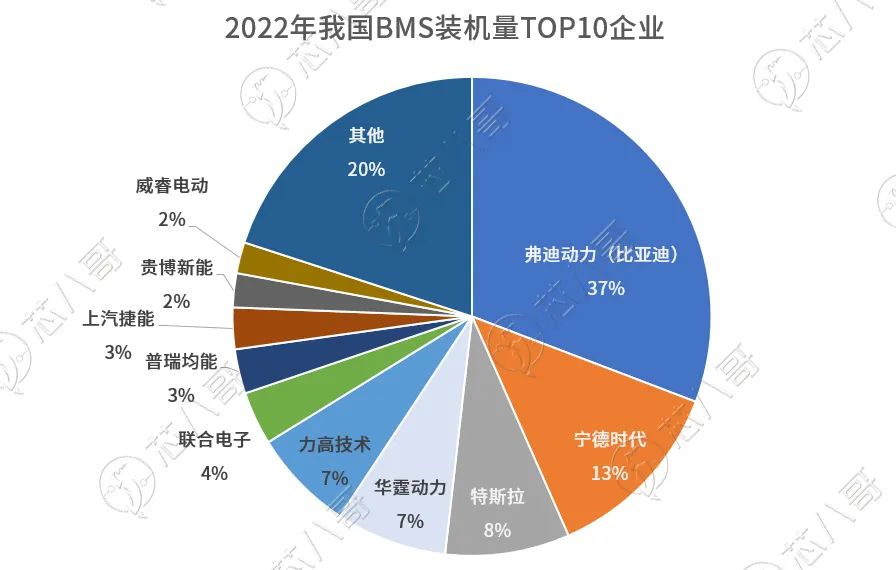

竞争格局方面,根据NE时代统计数据,2022年弗迪电池(比亚迪子公司)、宁德时代、特斯拉、华霆动力、力高技术分别以1,611,724 、659,503 、441,651 、392,025 、358,588套的装机量位于行业前五,市占率合计为66.20%。

资料来源:NE时代

资料来源:NE时代

值得一提的是,在诸多厂家的BMS中,特斯拉的 BMS 系统是复杂度和技术难度最高的之一,这主要是由于特斯拉独特的大量小圆柱电池成组设计造成的。

在 model S 时代,特斯拉全车使用了7104节电池,每 74 节电池并联检测一次电压,每 444 节电池设置 2 个温度探测点,整个电池组共有 16*6=96 个电压采样点,以及 32 个温度采样点。可以看到众多的采样数据为电池管理增加了难度,最终依靠高性能的BMS将这些数据设置合理的控制策略。

特斯拉Model-S使用的BMS

资料来源:特斯拉

高复杂度的电池组也让特斯拉在 BMS 领域积累了相当强的实力。与之相对,其他厂商的 BMS 复杂度就远不如特斯拉高,例如大众MEB平台的首款电动车 ID.3 采用最多 12 个电池组模块,其电池管理算法相对会比较简单。

03、消费领域BMS已经实现国产替代,工业、新能源车未来空间广阔

在新能源时代,基本上所有使用锂电池的终端,都需要安装BMS进行电池保护,已渐成刚需。

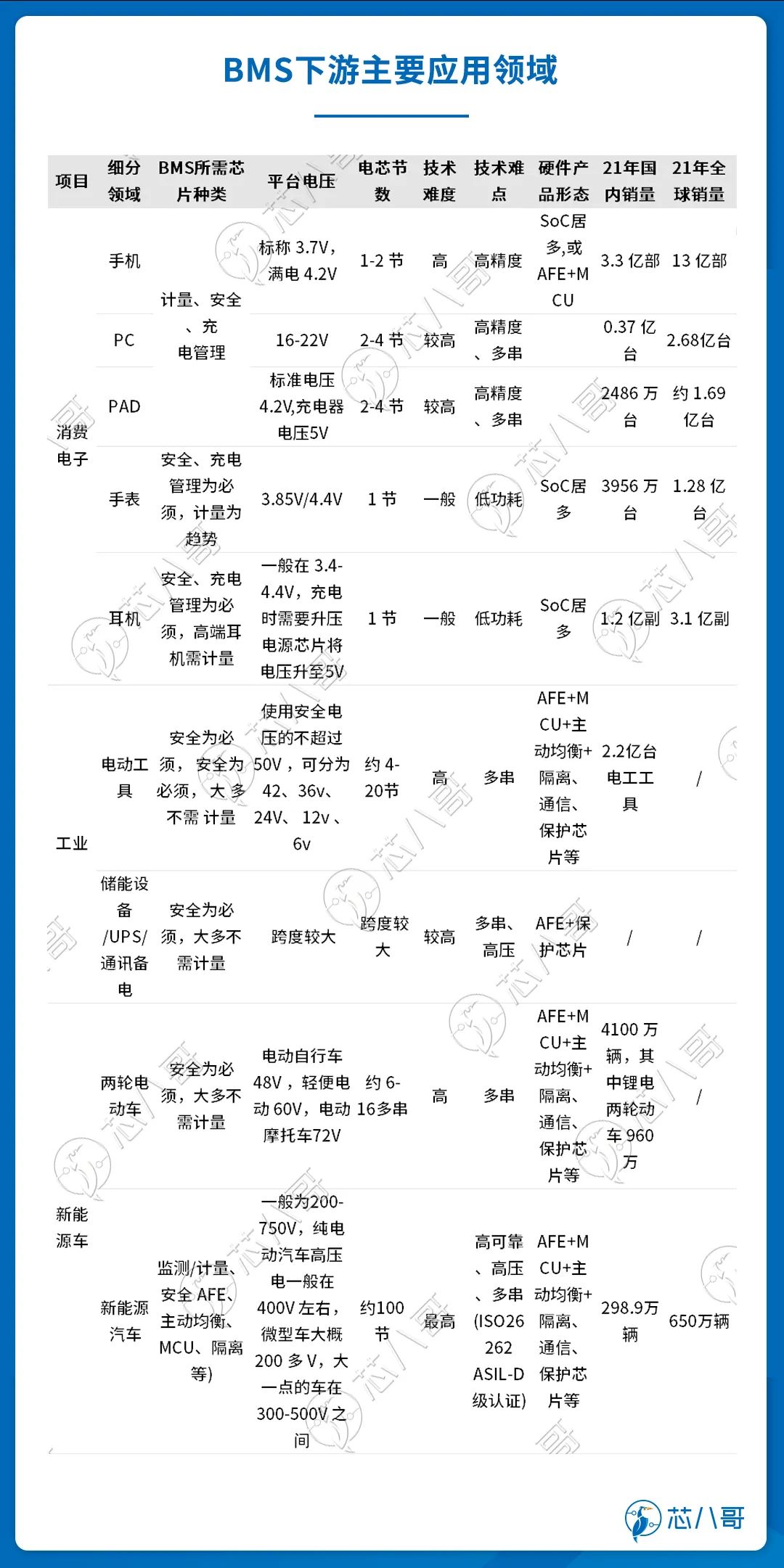

从下游应用来看,BMS下游应用主要包括消费电子、工业及新能源车等领域。其中,在新能源车动力电池应用占比达54%,消费电子电池占比22%,工业及其他电池占比24%。从国内BMS发展情况来看,目前在消费电子和工业控制领域,市场上已经涌现出非常多的国产品牌电池管理芯片,但在应用于新能源汽车的动力电池领域,BMS芯片仍旧依赖进口芯片,国产芯片寥寥无几。

资料来源:安信证券,芯八哥整理

(一)消费电子市场

在消费电子市场,手机、PC、PAD、手表、耳机等产品以低串数(1-4串)的产品为主,BMS在其中发挥计量、安全、充电管理等功能,硬件产品形态以SoC居多。

由于技术难度相对较低,国内在最近几年在消费电子BMS领域涌现出了一大批玩家,逐渐在主流手机市场完成了国产替代,并在TWS耳机等新兴消费电子市场上占据优势地位。不过,仍需指出的是,国内厂商虽然发展很快,但现阶段技术水平与TI、ADI等国际大厂仍存在一定的差距。

以TI为例,2022年TI面向平板电脑、笔记本电脑等应用领域推出了BMS新品BQ294534。这是一款用于两到三节串联电池二级保护的电池管理芯片,过电压保护精度±10mV,低功耗1μA。现在中颖电子、赛微微电、稳先微等国产厂商,它们的电池保护芯片在保护精度上一般做到的是±20mV的水平,TI推出的这款电池保护芯片BQ294534具有更高的保护精度,竞争优势更强。

(二)工业市场

在工业控制市场,电池管理芯片的终端应用主要包括电动工具、无人机、工业机器人、储能等。工业领域产品具备电池串数多、工作电压高、电流强等特点,因而对电源和电池管理芯片技术要求较高,国际主要玩家为TI、罗姆,国内玩家以芯唐、中颖电子等为主。

从硬件产品形态来看,电动工具BMS主要以AFE+MCU+主动均衡+隔离/通信/保护芯片等组合形式为主,而储能领域BMS则以AFE+保护芯片方案为主。

以电动工具为例,近年来采用锂电池供电的无线电动工具因轻便、操作舒适、易于携带等优势受到广大欢迎,光2021年我国的电动工具销量为2.2亿台,市场空间巨大。在这一块市场,除了中颖电子、芯海科技等上市企业有所布局外,近年来也涌现除了华泰半导体、禹创半导体等众多新兴玩家。

(三)新能源车市场

在新能源车市场,电池本身在成本和性能上已成为整车厂致胜的关键点,而电池的续航里程、快充、成本等均与BMS的优化息息相关。

两轮车市场方面,主要以6-16串的产品为主,技术难度相对较高,BMS所需芯片种类安全为必须,但大多不需计量。

以华泰半导体为例,公司此前针对两轮车市场的应用推出了HTL6310/6314—内置均衡的8~14节锂电池保护芯片。该系列芯片具有高精度的电压检测和电流检测电路,能够实现过压(OV)保护、欠压(UV)保护、放电过流(DOC)保护、短路(SC)保护,充电过流(COC)保护、高温(OT)保护和低温(UT)保护等功能,且集成了均衡驱动电路,可实现内部小电流均衡,也可外部扩展实现大电流均衡。

电动两轮车

资料来源:华泰半导体

比两轮车BMS研发难度更高的是新能源汽车BMS系统。

据了解,车规级BMS系统的核心芯片主要包括车规级BMS AFE、MCU、数字隔离通讯接口芯片等。因为涉及到车辆动力系统,车规级BMS AFE芯片产品仅验证周期就将达到1.5至2年,从产品定义到成型至少需要4年。此外,针对苛刻的汽车应用环境,除了可靠性需要满足 AEC Q100 Grade1 品质标准外,还需要满足ISO 26262汽车安全完整性等级ASIL-D级认证,可见车规AFE芯片的综合门槛非常之高。因此,截至目前新能源汽车BMS市场仍被ADI、TI、ST、英飞凌、NXP、瑞萨、松下等等模拟龙头企业垄断。

TI车规电池管理芯片新品BQ79652-Q1

资料来源:TI

在这一轮缺芯的背景下,恰逢新能源车销量爆发,国内终端厂商、锂电厂商都对芯片的国产替代有着强烈需求,正从不同角度切入动力BMS,并且部分厂商的产品及技术已经得到了一定的突破。

比如在车规级MCU方面,包括杰发科技、全志科技、兆易创新、芯旺微、赛腾微、小华半导体、芯海科技、云途半导体、芯旺微电子等国内厂商已有产品陆续通过车规级AEC-Q100认证;而在BMS AFE 芯片方面,亚迪半导体、Chipways等厂商也已经在该领域推出了能够满足AEC-Q100标准的车规级AFE芯片。

未来,随着国家“碳中和”战略的持续推进,中国新能源汽车产业将迎来黄金5年,有望为BMS芯片的应用提供广阔的市场蓝海空间。